Авансовый Отчет Образец Заполнения Украина

- Кс 2 Образец Заполнения

- Авансовый Отчет Пример Заполнения Украина

- Образец Заполнения Заявления На Рвп

- Авансовый Отчет Пример Заполнения Украина 2018

На сегодняшний день форма авансового отчета утверждена Приказом № 841. Порядок заполнения данного отчета, к сожалению, не содержит четких рекомендаций касательно того, как заполнять отдельные графы. Поэтому зачастую возникает ряд вопросов. Как заполняется каждая строка авансового отчета — рассмотрим далее. Форма отчета об использовании денежных средств, выданных на командировку или под отчет, — его еще называют авансовый отчет — утверждена приказом Минфина Украины от г. № 841 (далее — Приказ № 841).

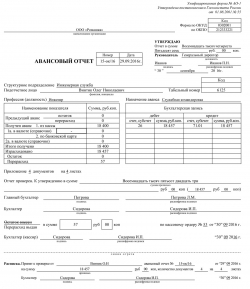

Авансовый отчет заполняют для подтверждения выданных подотчетных. Смотрите и скачивайте идеальный образец заполнения авансового отчета 2018, который устроит инспекторов, и с которым вы пройдете любую проверку. Ошибки в расчетах с подотчетными могут привести к штрафам за кассовые нарушения, а также доначислениям НДФЛ и взносов. Поэтому важно правильно оформить выдачу денег под отчет и не допустить ошибок при заполнении авансового отчета. Смотрите образец заполнения авансового отчета, к которому у проверяющих не будет вопросов. Авансовый отчет 2018 форма: как заполнять Сотрудники коммерческих организаций заполняют авансовый отчет на бланке АО-1 (унифицированная форма, код по ОКУД 0302001). Форма утверждена постановлением Госкомстата России от № 55 и должна содержать следующие сведения:.

- Авансовый отчёт по командировке: зачем он нужен, правила и образец заполнения, сроки сдачи.

- Cоставление авансового отчета,примеры. Пишем авансовый отчет на примере отправления.

- Авансовый отчет применяется для подтверждения расходования сумм подотчетными лицами.

о сумме выданных под отчет средств;. о подотчетном лице (Ф.

О., должность, структурное подразделение);. о предыдущем авансе (остаток, перерасход);. о назначении аванса;.

бухгалтерские записи и другие. Форму авансового отчета заполняют работники, которым компания выделила средства авансом. Авансовый отчет должен отвечать на следующие вопросы:. имеется ли перерасход средств;. своевременно ли была предоставлена документация (чеки, справки, квитанции);.

имеется ли у ответственных за расход авансовых средств лиц задолженность перед предприятием;. требуется ли высчитывать определенное количество материальных средств у подотчетных работников из зарплаты в счет погашения авансовой задолженности.

Авансовый отчет является двухсторонним. Лицевую сторону авансового отчета заполняет сотрудник, но можно сделать это за него. Следует указать название компании, номер отчета, дату, фамилию и инициалы подотчетного лица, его структурное подразделение и табельный номер, должность, а также назначение аванса. Также в авансовом отчете есть таблица, в которой указывают сведения о предыдущем авансе, полученных деньгах, расходах и остатке. Если аванс выдан в иностранной валюте, сумму указывают в строке 1а в двух валютах. На оборотной стороне авансового отчета сотрудник перечисляет подтверждающие документы (квитанции, транспортные документы, кассовые и товарные чеки и т.д.), и соответствующие суммы затрат.

После проверки авансового отчета заполняют таблицу 'Бухгалтерская запись'. Указывают корреспондирующие счета, суммы. Ставят ометку о проверке отчета. Цифрами и прописью указывают сумму, в которой отчет утверждают. Далее ставят подписи и расшифровки подписей бухгалтера и главбуха, а также сумму остатка или перерасхода (если есть) и реквизиты приходных (расходных) документов, по которым средства вносятся/выдаются. Авансовый отчет составляют в одном экземпляре.

Заполнять его можно как на бумаге, так и в электронной форме. Но если компания оформляет авансовые отчеты в электронном виде, то потребуется их распечатать, чтобы сотрудники поставили свои подписи. Читайте по теме:. Образец заполнения авансового отчета 2018 Сотрудники должны прикладывать к авансовому отчету документы, подтверждающие расходы. Документы нужны для подтверждения и обоснования раходов при расчете налога на прибыль. Безопаснее перед заполнением авансового отчета сформировать подтверждающие документы в хронологическом порядке, проверить корректность их оформления и пронумеровать.

Переходим к заполнению. Авансовый отчет должен содержать следующую информацию:. данные о компании (форма собственности, название, Ф.И.О директора и ответственного бухгалтера);. личные данные о сотруднике (фамилия, имя, отчество и должность), которому были выданы авансовые средства;.

основания выдачи аванса;. размер аванса;. список целей, куда пойдут выданные деньги. При заполнении авансового отчета возникает много ошибок. Если директор утвердит отчет с ошибками, сумму подотчета инспекторы признают доходом работника, доначислят НДФЛ и взносы.

Судьи могут поддержать налоговиков (определение ВС РФ от 09.03.16 № 302-КГ16-450). Опасные ошибки мы показали на образце (см. Как заполнить авансовый отчет: образец заполнения Правила заполнения и сдачи авансового отчета Суммы в отчете должны совпадать с данными в учете. К первичке нужно приложить документы, которые подтверждают расходы. В отчете компания также отражает долг по предыдущим подотчетным.

Теперь выдать под отчет можно, даже если работник не отчитался за предыдущий аванс. Поэтому, если данные в строке 'остаток' заполнены, это не ошибка. Фамилия и имя сотрудника. Деньги под отчет можно только тем физлицам, которые работают в компании по трудовому или гражданскому договору (письмо Банка России от 02.10.14 № 29-1-1-6/7859).

Сотрудника контрагента выдать деньги из кассы нельзя. Назначение аванса. Авансовый отчет можно использовать, чтобы доказать реальность сделки. Но отбиться не получится, если в отчете нет отметки, для чего выдавали деньги (постановление Арбитражного суда Северо-Западного округа от 07.09.17 № Ф07-8498/2017). Первичка о расходах. Даты и другие данные из кассовых, товарных чеков подтвердят период командировки.

Это поможет доказать, что компания направляла работников в другую местность, чтобы исполнить контракт (постановление Арбитражного суда Восточно-Сибирского округа от 30.08.17 № Ф02-3966/2017). Но если даты в документах будут отличаться от времени в командировке, инспекторы снимут расходы. Компания может исправить документы сотрудников несколькими способами. Подойдут способы для первички, которую подписывают контрагенты. А если компания еще не провела документ в учете, его можно просто оформить заново. Если вы уже провели документ и хотите составить новый, а не корректирующий, документ с ошибкой нужно аннулировать.

Для этого накрест перечеркните весь текст неправильного документа. На любом свободном месте сделайте запись 'Аннулировано'.

Рядом проставьте дату и подпись с расшифровкой. Запись об аннулировании авансового отчета может внести только руководитель, так как он утвердил документ. Аннулировать путевой лист может как руководитель, так и бухгалтер. Похожий способ прописан для платежных документов и бланков строгой отчетности (постановление Правительства РФ от 06.05.08 № 359). После того как ошибочную первичку отменили, ее можно сохранить. Она пригодится, когда будет нужно пояснить основание корректировок в учете. К отчету надо приложить документы на расходы.

Документы могут быть двух видов. Подтверждающие покупку (товарные чеки, накладные и т. Подтверждающие оплату покупки, то есть кассовый чек. А если работник платил картой, то чек терминала или выписку с карты (письмо Минфина России от № 03-8). На практике бывают ситуации, когда работник получает подотчетные на карту, а потом снимает их и тратит наличными. В этом случае достаточно приложить кассовые и товарные чеки. Квитанция о снятии наличных в банкомате не требуется.

Это подтвердили 'УНП' опрошенные налоговики. Если сотрудник потерял документы, то проверяющие посчитают подотчетные его доходом и доначислят НДФЛ и взносы. Налоговиков поддерживают и многие судьи (постановление Федерального арбитражного суда Северо-Западного округа от № А26-5684/2013). Правда, иногда компаниям удается доказать, что доходов не возникает. Если работник принес товары, а компания оприходует эти ценности. Значит, задолженности перед работодателем нет (постановление Федерального арбитражного суда Центрального округа от № А35-2638/2013).

В заключение отметим, выдавать деньги под отчет надо заранее, по заявлению работника. Срок, на который сотрудники получают деньги под отчет, может быть любым. Но безопаснее, чтобы он был не слишком длительным. Иначе подотчетные суммы инспекторы могут переквалифицировать в заем или зарплату. А значит, потребовать доплатить взносы и НДФЛ. Кроме того, компания сама устанавливает сроки окончательного расчета с сотрудником по авансовому отчету (п. 6.3 Указания ЦБ РФ от № 3210-У).

То есть время, в течение которого работник должен вернуть остаток наличных или, наоборот, компания возместит ему перерасход. Все эти сроки безопаснее записать во внутреннем положении. Отчет сотрудника о потраченных средствах зависит от того, как работник получил деньги и как их потратил. Если работник тратил свои личные средства, а потом компания возмещает ему расходы, то заполнять авансовый отчет не требуется. Достаточно взять у работника заявление на возмещение его расходов в интересах компании и подтверждающие их документы. Если работник заранее получил деньги на карту или наличными, то необходим авансовый отчет. Сдать в бухгалтерию авансовый отчет работнику надо в течение 3 рабочих дней после окончания срока, на который выданы подотчетные.

Если на момент представления авансового отчета сотрудник болел, был в отпуске за свой счет или отсутствовал по другим уважительным причинам, он вправе отчитаться в течение трех рабочих дней со дня выхода на работу (п. Положения ЦБ РФ от № 373-П).

Заполнение авансового отчета: частые вопросы Как оформляют авансовый отчет при перерасходе? Допускается ли составление авансового отчета один раз в месяц? Можно ли составить один авансовый отчет на разные виды расходов? Ответим на эти и другие вопросы.

В авансовом отчете нужно указывать перерасход 'Выдали сотруднику 10 тыс. рублей, чтобы он купил стеллаж. Но по такой цене мебели не было. Работник добавил свои деньги и приобрел товар за 12 тыс. рублей. На какую сумму он должен составить авансовый отчет?'

(из письма главного бухгалтера Виктории Климовой, г. Москва) Работник должен составить авансовый отчет на всю стоимость покупки. Сотрудник составляет авансовый отчет, чтобы отчитаться за деньги, которые он получил. Ему выдано 10 тыс. рублей, но на покупку он потратил на 2 тыс. рублей больше. То есть добавил свои средства. Перерасход нужно выдать из кассы или перечислить на карту. Для этого работник должен написать заявление на возмещение служебных расходов в свободной форме.

Так как сотрудник потратил больше денег, чем получил, ему придется заполнить дополнительные графы в авансовом отчете. В строке 'Перерасход' надо записать сумму, которую работник добавил на покупку. А в строке «Перерасход выдан» записать сумму, которую ему возместили, и реквизиты соответствующего расходного кассового ордера или платежки. Если сотрудник составил отчет до того, как вы компенсировали ему расходы, эту строку не заполняют. Авансовый отчет можно составлять раз в месяц 'Директор часто покупает товары для компании, а мы возмещаем его траты. Мы вправе выдать 200 тыс. рублей на все месячные расходы, а он составит один авансовый отчет в конце месяца?' (из письма главного бухгалтера Ирины Деевой, г. Пермь) Допускается денег сразу на несколько покупок.

Кс 2 Образец Заполнения

Директор может составить один отчет. Компания вправе выдать деньги под отчет по письменному заявлению работника. Сотрудник должен отчитаться о своих тратах в течение трех рабочих дней после окончания срока, на которые получил деньги. Выдать второй раз под отчет нельзя, пока работник не вернет то, что не потратил.

Это общие правила работы с наличными (п. 6.3 Указания Банка России от 11.03.14 № 3210-У). Срок, на который компания выдает деньги, она определяет сама. Директор должен записать его в заявлении. Выдавать деньги можно сразу на несколько покупок. В заявлении директор запишет, на что получает деньги, например на хозяйственные нужды.

Когда подойдет срок, он отчитается о тратах. Для этого он вправе составить один авансовый отчет. Можно составить один авансовый отчет на хозрасходы и командировочные 'Сотрудник получал деньги под отчет на моторное масло. Через несколько дней он уехал в командировку. Перед этим получил под отчет еще по одному заявлению. Когда сотрудник вернется, он должен отчитаться и за покупку масла, и за командировку. Он вправе составить один отчет?'

(из письма главного бухгалтера Ксении Соловьевой, г. Москва) Сотрудник вправе составить авансовый отчет на суммы, которые потратил на товары для компании и на командировку. Сотрудник получает подотчет по заявлению. Отчет за покупки работник составляет в течение трех рабочих дней после окончания срока, на который компания выдала деньги (п. 6.3 Указания Банка России от 11.03.14 № 3210-У).

За командировку сотрудник отчитывается в течение трех рабочих дней после того, как вернется из поездки (п. 26 Положения, утв. постановлением Правительства РФ от 13.10.08 № 749). Работник писал два заявления на подотчет. Но это не значит, что сотрудник должен оформлять два авансовых отчета. Достаточно одного документа. В строке 'Назначение аванса' сотрудник должен записать, что получил деньги на хозяйственные. Расходы работника можно возместить, не составляя авансовый отчет 'Директора вызвали на совещание в Екатеринбург. Билеты оплатил менеджер со своей карты.

Какие документы составить, чтобы компенсировать ему расходы?' (из письма главного бухгалтера Ларисы Ивановой, г. Москва) Расходы менеджера можно возместить по его письменному заявлению. Менеджер купил билеты на самолет в интересах компании. Расплатился он с личной карты. Но подотчетные на покупку авиабилетов для директора он заранее не получал. Поэтому менеджер не обязан составлять авансовый отчет. Этот документ заменит заявление на возмещение расходов, которое должен написать работник.

К заявлению сотрудник должен приложить документы, подтверждающие оплату. Например, выписку с банковского счета. Можно списать долг перед бывшим директором 'Увольняется директор. Он один из учредителей, владеет долей - 20 процентов. У компании перед ним крупная задолженность по подотчетным — не возместили перерасход. Директор эти деньги не требует. Как списать долг с баланса?'

(из письма главного бухгалтера Зои Смирновой, г. Уфа) С директором нужно подписать соглашение о прощении долга. На основании этого документа учитывается долг в доходах. Задолженность перед подотчетным сотрудником компания отражает по кредиту счета 71 'Расчеты с подотчетными лицами'. Если директор не планирует требовать деньги с компании, до увольнения нужно подписать с ним соглашение о прощении долга. На дату соглашения кредиторку надо отразить в налоговом учете во внереализационных доходах (подп.

А в бухгалтерском учете отразите прочие доходы: Дебет 71 Кредит 91 — отражен в доходах прощенный долг. Документы, которые вы можете скачать:. © 2007–2018 ООО «Актион управление и финансы» Газета «Учет.

Право» – еженедельная газета для бухгалтеров. Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Учет. Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ. Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации ПИ № ФС77-62334 от; Редакция газеты: Администрация сайта.

В каких случаях составляют авансовый отчет Как следует из пп. 170.9.3 НКУ и Порядка № 1276, Отчет об использовании средств, выданных на командировку или под отчет ( далее — авансовый отчет) придется составлять, если работнику выдавали аванс на командировку или средства под отчет на хозяйственные (производственные) цели, на расходы, связанные с исполнением некоторых гражданско-правовых действий. Кроме того, такой отчет составляют, когда работник потратил собственные средства во время командировки или на хозяйственные нужды. На сроки отчетности влияет форма и способ расчета. Сроки сдачи отчета в зависимости от порядка расчетов Для определения предельного срока для составления отчета за выданный на командировку аванс и средства, выданные под отчет, руководствуются пп.пп. 170.9.2 и 170.9.3 НКУ. Для наглядности приведем данную информацию в таблице.

Сроки отчетности в зависимости от порядка и форм расчетов Таблица Виды расходов и форм расчетов Правовые нормы Предельный срок отчетности Примечания Расходы в командировке Средства, полученные как аванс на расходы, непосредственно связаны с командировкой: аванс включает суточные, расходы на проезд и проживание — через кассу предприятия пп. «а» пп. 170.9.2НКУ, п.п. 2.11Положения № 637 до окончания пятого банковского дня, следующего за днем окончания командировки в этот же срок нужно вернуть сумму излишне израсходованных средств — с применением корпоративных платежных карточек пп. 170.9.3 НКУ, п.п.

2.11, 2.12Положения № 637 до окончания третьего банковского дня, следующего за днем завершения командировки — с применением личных платежных карточек (аванс перечислен на личный карточный счет работника) пп. 170.9.2НКУ, п.п. 2.11, 2.12Положения № 637 до окончания пятого банковского дня, следующего за днем. завершения командировки ГНСУ настаивает вписьме от г. № 2292/6/, что до окончания третьего банковского дня Наличные средства, полученные для расчетов в командировке на: — закупку сельхозпродукции и на заготовку вторсырья, кроме металлолома пп. «б» пп. 170.9.2НКУ п.п.

2.11Положения № 637 до окончания пятого банковского дня, следующего за днем закупки., но не позднее 10 рабочих дней со дня выдачи таких средств если одновременно выданные средства на командировку и для решения во время его хозяйственных вопросов, срок можно продлить до завершения командировки — прочие хозяйственные (производственные) нужды п.п. 2.11Положения № 637 на следующий деньпосле получения средств под отчет Проведени е безналичных расчетов в командировке: — с применением корпоративных платежных карточек пп. «б» пп. 170.9.3НКУ, п.п. 2.11, 2.12Положения № 637 не превышает 10 банковских дней — с применением корпоративных платежных карточек (при наличии уважительных причин) работодатель (самозанятое лицо) может его продлить до 20 банковских дней до выяснения — в случае выявления расхождений между соответствующими отчетными документами.

Буквально читая пп.пп. 170.9.2 и 170.9.3 НКУ, можно сделать вывод, что отчитываться нужно до окончания пятого банковского дня, следующего за днем завершения командировки.

Или за днем, в котором налогоплательщик завершает выполнение отдельного гражданско-правового действия по поручению и за счет лица. Относительно сдачи отчетности по средствам, полученным с личной платежной карточки, — существуют две точки зрения. Одна вырисовывается, если буквально читать пп. 170.9.2 НКУ: отчитываться за наличность, снятую с личной платежной карточки и израсходованную на командировку, нужно точно так же, как и за выданную из кассы предприятия — до окончания пятого банковского дня, наступившего после дня завершения командировки. Однако ГНСУ в вышеупомянутом письме настаивает, что в случае получения средств из личной платежной карточки отчитываться следует до окончания третьего банковского дня после завершения командировки. На это указывает и абз. 4 п.

2 Порядка № 1276. Тем, кто не желает спорить с налоговыми органами, лучше придерживаться трехдневного срока отчетности. А тем, кто хочет отстоять свою позицию перед налоговиками, могут помочь п. 4.1.4НКУ, согласно которым при наличии противоречий норм в самом НКУ вопрос решается в пользу налогоплательщика. Как заполнять авансовый отчет Шаг 1. Работник, который вернулся из командировки и должен отчитаться за израсходованные в командировке средства, составляет авансовый отчет, заполняя большинство данных в нем, кроме нескольких позиций, которые заполняет руководитель и бухгалтер. Лицо, которое вернулось из командировки, также должно на обратной стороне бланка авансового отчета вписать все документы, подтверждающие расходы в командировке (или на хозяйственные нужды) с расшифровкой даты, суммы, кому и за что заплачено.

Бухгалтер принимает авансовый отчет для проверки под расписку, указывая сумму и количество документов, предоставленных у отчету. Он же заполняет информацию об остатке и перерасходе средств и бухгалтерские проводки. Также он делает отметку о проверке отчета, указывая сумму, дату и проставляя свою подпись. Руководитель утверждает отчет, указав сумму прописью, дату его утверждения и завизировав его. В случае невозврата или несвоевременного возврата остатка подотчетных (излишне израсходованных) средств бухгалтер (уже после утверждения авансового отчета) проводит расчет суммы налога, подлежащего удержанию, и ознакамливает работника с указанным расчетом под роспись. Излишне израсходованные средства: кто и как рассчитывает сумму НДФЛ.

Авансовый Отчет Пример Заполнения Украина

Налогоплательщик должен вернуть излишне израсходованные средства 1 в кассу или на банковский счет лица, которое их выдало, до или во время подачи авансового отчета (абз. 2 Порядка № 1276). В случае если работник вернулся из командировки, составил авансовый отчет, но не вернул излишне израсходованные средства, бухгалтер должен рассчитать сумму НДФЛ. И хотя в самой форме авансового отчета и п.

Образец Заполнения Заявления На Рвп

3 Порядка № 1276 указано, что такой расчет делают, когда средства не возвращены в течение месяца, на который приходится предельный срок их возврата, у налогоплательщика возникает обязанность обложить их НДФЛ сразу как только закончился установленный п. 170.9 НКУ срок для отчетности. Это следует из п. 164.2.11 НКУ. Следует обратить внимание на особенности обложения НДФЛ таких средств: базу налогообложения для средств, излишне израсходованных налогоплательщиком на командировку, определяют с применением «неденежного» коэффициента: для ставки 15% — 1,176471, для 17% — 1,204819 (абз. Такой коэффициент применяется для того чтобы увеличить доходы работника на сумму НДФЛ, которую следует удержать из излишне израсходованных средств ( см.

Авансовый Отчет Пример Заполнения Украина 2018

Образец заполнения авансового отчета). То есть получается, что за работника сумму НДФЛ фактически уплачивает предприятие за счет собственных средств. На практике встречается и другой подход к обложению НДФЛ излишне израсходованных средств — за счет любого налогооблагаемого дохода работника (после его налогообложения) за соответствующий месяц, а при недостаточности — за счет налогооблагаемых доходов других отчетных периодов. Напоследок отметим, что согласно пп. 168.5 НКУ налогооблагаемый доход, который начисляется налоговым агентом, но не выплачивается (не предоставляется) налогоплательщику, подлежит удержанию и перечислению в бюджет в сроки, установленныеНКУ для месячного налогового периода.